Déclaration des biens immobiliers en 2024

Décoder le meilleur taux immobilier :

Avantages et risques des taux fixes et variables

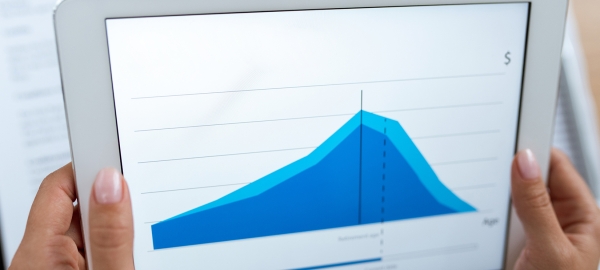

Lorsqu’il s’agit d’obtenir un prêt pour un investissement immobilier, la notion d’obtenir le meilleur taux immobilier est bien sûr au centre des discussions et des préoccupations. Mais que signifie-t’il réellement ? En essence, le meilleur taux immobilier est celui qui offre les conditions les plus favorables pour un emprunt, en termes de coût global du crédit et de charges mensuelles. Ce taux varie en fonction des profils individuels des emprunteurs et du contexte économique. Atteindre le meilleur taux immobilier est donc synonyme de maximiser l’efficacité financière de votre prêt immobilier, en réduisant les intérêts à payer tout en prenant en compte vos capacités de remboursement et vos objectifs à long terme.

Dans cette quête du meilleur taux immobilier, il est crucial de comparer les options de taux fixe et de taux variable. Chacun de ces choix représente des avantages et des risques spécifiques. Cet article a pour but de vous guider dans le processus de sélection du meilleur taux immobilier adapté à votre situation personnelle. L’objectif est de vous armer des connaissances nécessaires pour prendre une décision éclairée et optimisée.

Recherche du meilleur taux immobilier :

Analyse des Taux Fixes

Un taux fixe, comme son nom l’indique, conserve un taux d’intérêt identique tout au long de la durée du prêt immobilier. Cette constance offre ainsi une sécurité et une prévisibilité inégalées. Pour les futurs propriétaires qui priorisent la stabilité financière et la planification à long terme, un taux fixe peut souvent représenter le meilleur taux immobilier.

Un taux fixe offre une protection efficace contre les hausses potentielles des taux d’intérêt. Pour beaucoup, cette protection est un élément crucial dans la définition du meilleur taux immobilier. En verrouillant un taux fixe, vous vous prémunissez contre les fluctuations du marché, ce qui peut être particulièrement rassurant dans un climat économique incertain.

Inconvénients des Taux Fixes

- Coût initial : Malgré leurs avantages, les taux fixes ont tendance à être plus élevés comparés aux taux variables. Cette différence peut avoir un impact significatif sur votre choix du meilleur taux immobilier. Il est donc important de peser le coût initial contre les avantages à long terme de la stabilité.

- Moins de flexibilité : L’inconvénient majeur d’un taux fixe est qu’il ne vous permet pas de bénéficier d’une baisse potentielle des taux d’intérêt du marché. Si les taux d’intérêt globaux diminuent, ceux ayant opté pour un taux fixe pourraient se retrouver à payer plus que le meilleur taux immobilier disponible à ce moment-là.

Recherche du meilleur taux immobilier : Explorons les Taux Variables

Un taux variable, par sa nature fluctuante, peut offrir un meilleur taux immobilier initial comparé à un taux fixe. Ce type de taux est directement influencé par les conditions du marché. Cette caractéristique en fait une option potentiellement plus dynamique pour ceux qui cherchent à maximiser les avantages d’un meilleur taux immobilier.

Les conditions de départ offertes par les taux variables permettent un taux inférieur à celui des taux fixes. Ce meilleur taux immobilier initial rend les taux variables attrayants pour ceux qui cherchent à minimiser leurs coûts à court terme ou qui prévoient des changements favorables dans les conditions du marché.

Inconvénients des Taux Variables

- Risque d’augmentation : Le principal risque associé à un taux variable est la possibilité d’une augmentation des taux d’intérêt, ce qui pourrait conduire à un taux moins avantageux qu’un meilleur taux immobilier espéré.

- Imprévisibilité : Sans la certitude d’un taux fixe, les emprunteurs doivent être prêts à s’adapter aux changements potentiels du taux d’intérêt qui seront susceptibles d’affecter leur budget et leur capacité de remboursement.

Il est important pour chaque emprunteur en quête du meilleur taux immobilier de noter que les taux variables peuvent varier considérablement en fonction de nombreux facteurs, tels que la politique monétaire des banques centrales, les conditions économiques, et les spécificités de chaque prêteur et de chaque marché immobilier.

Il est conseillé de consulter un expert immobilier ou un conseiller financier pour une analyse approfondie et personnalisée de ces options. Voici un exemple générique de la structure et des données techniques de coûts variables existants :

- Indice de Référence : Les taux variables sont souvent liés à un indice de référence, comme l’Euribor (Euro Interbank Offered Rate) en Europe ou le LIBOR (London Interbank Offered Rate). Ces indices reflètent le coût du prêt d’argent entre les banques et sont utilisés comme base pour calculer le taux d’intérêt variable.

- Marge du Prêteur : Au-dessus de cet indice de référence, les banques ajoutent une marge qui représente leur profit. Par exemple, si l’Euribor est à 1% et la marge de la banque est de 2%, le taux variable sera de 3%.

- Périodicité de Révision : La fréquence à laquelle le taux d’intérêt est révisé peut varier. Certains prêts ont une révision annuelle, tandis que d’autres peuvent avoir des révisions trimestrielles ou même mensuelles.

- Caps et Floors : Certains prêts à taux variable incluent des “caps” (plafonds) et des “floors” (planchers) qui limitent respectivement la hausse et la baisse du taux d’intérêt.

Choisir son meilleur taux immobilier parmi des considérations techniques

- Impact des Changements de Politique Monétaire : Les taux d’intérêt variables sont sensibles aux politiques des banques centrales, ce qui signifie que les décisions économiques globales peuvent affecter directement votre taux d’intérêt.

- Risques et Avantages : Alors que les taux variables offrent le potentiel d’économies lorsque les taux d’intérêt baissent, ils exposent également l’emprunteur au risque d’une augmentation des paiements si les taux augmentent.

Exemples hypothétiques de taux variables

Prêt à Taux Variable Classique : Euribor + 2%, révisé annuellement.

- Si l’Euribor est à 1%, le taux total serait de 3%.

- Si l’Euribor monte à 2% l’année suivante, le taux serait ajusté à 4%.

Prêt à Taux Variable avec Cap : Euribor + 1.5%, capé à 5%.

- Si l’Euribor est à 2%, le taux total serait de 3.5%.

- Si l’Euribor monte à 4%, le taux serait normalement de 5.5%, mais grâce au cap, il restera à 5%.

Prêt à Taux Variable avec Floor : Euribor + 2%, avec un floor à 2%.

- Si l’Euribor est à -0.5% (scénario de taux négatif), au lieu d’avoir un taux de 1.5%, le taux ne descendra pas en dessous de 2%.

En conclusion

En conclusion, la quête du meilleur taux immobilier requiert une compréhension approfondie et une analyse minutieuse de votre tolérance au risque et de vos objectifs à long terme. Un taux fixe peut souvent être considéré comme le meilleur taux immobilier pour ceux qui privilégient la sécurité et la prévisibilité, tandis qu’un taux variable pourrait se révéler être le meilleur taux immobilier pour ceux qui sont prêts à naviguer dans un environnement plus dynamique et potentiellement plus économique.

Rappelez-vous que le meilleur taux immobilier n’est pas simplement une question de chiffres ; il s’agit de trouver un équilibre entre sécurité, économies potentielles, et adaptabilité aux conditions de marché changeantes. Choisir entre un taux fixe et un taux variable, et déterminer le meilleur taux immobilier pour votre situation, est une décision complexe qui bénéficie d’une expertise professionnelle.

C’est là que notre équipe de Nice Riviera entre en jeu. Si vous avez besoin d’assistance dans votre parcours de processus d’achat de votre bien immobilier et pour trouver le meilleur taux immobilier, nos agents immobiliers expérimentés sont là pour vous guider. Avec une connaissance approfondie du marché immobilier et une expertise en matière de prêts immobiliers, nous sommes parfaitement placés pour vous aider à naviguer dans ces décisions complexes.